Không ít khách hàng đã bị lừa khi tìm đến các dịch vụ cho vay với cam kết “hỗ trợ nợ xấu, che nợ xấu, xóa nợ xấu”.

Mạo danh ngân hàng “giải cứu” nợ xấu

Chị T.T.D. - chủ một cơ sở phân phối bánh kẹo từ TPHCM về các tỉnh đồng bằng sông Cửu Long - cho biết do TPHCM giãn cách xã hội nên chị thanh toán khoản vay tín chấp cho một công ty tài chính thông qua hình thức online. Tuy nhiên, do nhập lộn mã hợp đồng, việc thanh toán khoản vay bị trễ hạn hơn mười ngày. Mới đây, chị D. liên hệ ngân hàng vay vốn để mua một chiếc xe tải, nhập thêm bánh kẹo cung ứng dịp tết thì mới biết khoản nợ tại công ty tài chính đã bị chuyển vào nhóm 2 nên ngân hàng từ chối cho vay. “Tôi đang rơi vào thế kẹt vì đã hoàn tất thủ tục đăng ký xe chính chủ nhưng lại không có tiền để thanh toán. Không ngờ việc đóng tiền trễ hạn lại gây nhiều hệ lụy như vậy” - chị D. nói.

Tương tự, ông L.V.L. (TPHCM) vay tiền của một công ty tài chính để mua xe. Trong đợt giãn cách xã hội vừa qua, xe bị “trùm mền” không thể chạy nên ông L. không có thu nhập, thanh toán trễ hạn 13 ngày, liền bị công ty tài chính thông báo khoản nợ bị chuyển vào nhóm 2 và theo dõi trong ba tháng (từ tháng 9 - 11/2021). Trong tháng Mười, ông L. tiếp tục thanh toán trễ hạn ba ngày, bị công ty tài chính duy trì kết quả phân loại nợ nhóm 2 thêm ba tháng nữa.

|

| Các mẩu quảng cáo mạo danh ngân hàng cho vay “hỗ trợ nợ xấu” |

Thời gian qua, do mất, giảm thu nhập vì ảnh hưởng của dịch bệnh, không ít khách hàng thanh toán khoản vay, thẻ tín dụng trễ hạn như hai trường hơp nêu trên, bị đưa vào nhóm nợ 2, 3. Biết những nhóm khách hàng này đang cần vay vốn trả nợ, đáo hạn khoản vay, một số cá nhân, tổ chức quảng cáo dịch vụ cho vay các gói “hỗ trợ nợ xấu”. Những đối tượng này mạo danh ngân hàng, quảng cáo liên tục trên mạng xã hội: “VPBank ra mắt gói vay không kiểm tra CIC”, “Sacombank cho vay tín chấp từ 30-500 triệu đồng, hỗ trợ duyệt cả nợ xấu”, “Techcombank hỗ trợ vay vốn từ 10-500 triệu đồng, hỗ trợ nợ xấu và nợ chú ý”, “Hỗ trợ vay vốn TPBank, hỗ trợ nợ xấu, lãi suất chỉ từ 0,8%/tháng”, “Xóa nợ xấu, nợ chú ý, nâng điểm CIC”…

Liên lạc với một điểm quảng cáo dịch vụ “xóa nợ xấu” để nhờ gỡ nợ nhóm 2, chúng tôi được một thanh niên tên Nguyễn Trọng Hùng (TP.HCM) cho biết: “Nợ tại các ngân hàng thì không thể can thiệp nhưng nợ tại công ty tài chính thì rất dễ. Nợ nhóm 2 phải mất 3-5 năm mới tự động xóa nên phải thông qua dịch vụ mới xóa nhanh được. Bên anh đang có hai gói: nâng hạn mức CIC cá nhân giá 1,2 triệu đồng/người; đồng bộ CIC về trắng, giá 1,8 triệu đồng/người. Đây là dịch vụ “chui” nên không có trụ sở, em cứ chuyển khoản để anh làm online, cam kết sau 24 giờ thì CIC về trắng ngay”. Hùng còn gửi ảnh chụp tin nhắn với một số khách hàng để chứng minh dịch vụ của mình uy tín.

Hầu hết cá nhân quảng cáo “ngân hàng hỗ trợ nợ xấu” đều chỉ làm việc qua Zalo. Tài khoản cá nhân trên mạng xã hội Zalo, Facebook của họ cập nhật khá nhiều hình ảnh biên lai chuyển tiền - được giới thiệu là khoản vay ngân hàng đã giải ngân - để tạo niềm tin cho khách. Chúng tôi liên lạc với một người làm dịch vụ tên Vũ Văn Trường, quảng cáo nội dung “Sacombank hỗ trợ nợ xấu”, để hỏi rõ hơn về chi tiết “Sacombank” trong nội dung quảng cáo thì được biết, số tiền mà Trường chuyển cho khách vay xuất phát từ… tài khoản Sacombank mà thôi. Đây là cách quảng cáo lập lờ của các dịch vụ tín dụng “đen” để mồi chài khách vay.

Không có cơ chế “xóa nợ”

Theo Thông tư 02/2013 của Ngân hàng Nhà nước Việt Nam (NHNNVN), các khoản cho vay được phân loại theo các mức rủi ro, gồm nợ đủ tiêu chuẩn (nợ nhóm 1) là nợ quá hạn dưới mười ngày, được đánh giá có khả năng thu hồi đầy đủ gốc và lãi; nợ cần chú ý (nợ nhóm 2), có nợ quá hạn từ 10-90 ngày; nợ dưới tiêu chuẩn (nợ nhóm 3), có nợ quá hạn từ 91-180 ngày; nợ nghi ngờ (nợ nhóm 4) có nợ quá hạn từ 181-360 ngày; nợ có khả năng mất vốn (nợ nhóm 5) có nợ quá hạn trên 360 ngày.

|

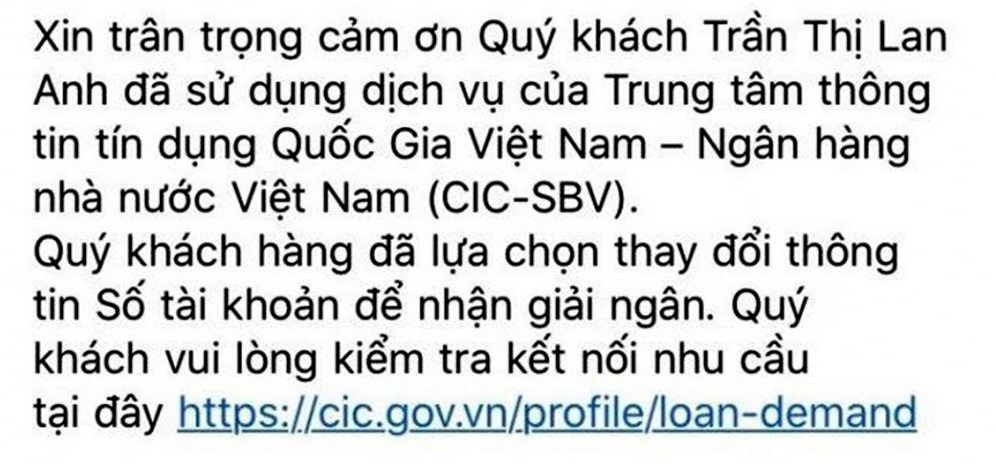

| Một email giả mạo CIC gửi đến khách hàng |

Theo chuyên gia tài chính ngân hàng Nguyễn Trí Hiếu, CIC là nơi cung cấp lịch sử nợ của khách hàng để các tổ chức tín dụng tham khảo nhằm phòng ngừa rủi ro tín dụng, đảm bảo an toàn hoạt động cho hệ thống chứ không quyết định việc cho vay của tổ chức tín dụng. Khách hàng có lịch sử tín dụng không tốt sẽ bị hạn chế cho vay vì ngân hàng phải tăng tỷ lệ trích lập dự phòng lên. Nợ xấu càng nhiều thì tiền trích lập dự phòng rủi ro của ngân hàng càng tăng, lợi nhuận càng giảm. Nợ xấu gia tăng sẽ nguy hiểm cho hệ thống ngân hàng và nền kinh tế nói chung.

Đại diện ngân hàng Việt Nam Thịnh Vượng (VPBank) khẳng định, mẩu quảng cáo “VPBank ra mắt gói vay không kiểm tra CIC” là giả mạo. Không riêng VPBank mà mọi ngân hàng đều phải tuân thủ quy định của NHNNVN.

Theo đại diện CIC, các nội dung quảng cáo “xóa trắng CIC”, “xóa nợ xấu”, “nâng điểm tín dụng” là sai, gây nhầm lẫn trong dư luận, mang mục đích lừa đảo, lợi dụng niềm tin của khách hàng để trục lợi. Tất cả các thông tin được tổ chức tín dụng báo cáo đều được CIC cập nhật, lưu trữ trung thực, khách quan; không có tổ chức, cá nhân nào - kể cả CIC - được tự ý điều chỉnh các thông tin này.

Theo CIC, trong các trường hợp có sai sót, nhầm lẫn, cần điều chỉnh dữ liệu của khách hàng thì CIC tuân thủ nghiêm ngặt quy trình tại Thông tư 03/2013 của NHNNVN và các quy định nội bộ của CIC. Theo đó, chỉ khi nào có văn bản yêu cầu từ tổ chức tín dụng, trong đó nêu rõ lý do sai sót, CIC mới điều chỉnh dữ liệu. Do đó, khách hàng cần cảnh giác với các mẩu quảng cáo lừa đảo như trên để tránh mất tiền oan.

|

Đối tượng xấu mạo danh cả CIC hoặc cán bộ CIC để lừa đảo “Hiện CIC đang cung cấp báo cáo tín dụng thể nhân hoàn toàn miễn phí qua website và ứng dụng CIC Credit Connect. Khách không nên mua báo cáo tín dụng từ các tổ chức khác, không truy cập vào đường dẫn mạo danh CIC” - đại diện CIC cảnh báo. |

(Theo Phụ Nữ TP.HCM)

Cuối năm, “tín dụng đen” tấn công công nhân khu công nghiệp

Đối tượng mà Trương Văn Tùng nhắm tới là công nhân trong khu công nghiệp, được trả lương qua thẻ ATM. Người vay phải thế chấp thẻ thanh toán lương, căn cước công dân và sổ bảo hiểm xã hội cho Tùng, chịu lãi suất vay từ 8-10%/tháng.

Không có nhận xét nào:

Đăng nhận xét